Arran la seva publicació en el BOE, el passat 20 de juny, el Consell de Ministres d’Economia i Hisenda va aprovar quatre Avantprojectes de Llei relatius a l’Impost sobre la Renda de les Persones Físiques, Impost sobre la Renda de No Residents, Impost sobre el Valor Afegit, Impost de societats i Llei General Tributària.

Referent a l’Impost sobre la Renda de les Persones Físiques (d’ara endavant IRPF) observem una modificació significativa als efectes de contribuents amb rendes baixes i que suportin majors càrregues familiars alhora que s’amplia el llindar de tributació per aquest Impost i s’eliminen determinats incentius fiscals.

Com hem comentat, en ser un Avantprojecte de Llei la majoria de les modificacions han d’analitzar-se amb cautela mancant l’últim tràmit parlamentari.

Tot i així, amb la publicació del Reial decret Llei 8/2014, de 4 de juliol, i amb efectes des del 6 de juliol de 2014, ja se’ns avança un dels compromisos adquirit en el citat Avantprojecte de reduir la retenció a compte que han de suportar els perceptors de rendiments d’activitats econòmiques en aplicació als articles 99 – 101 Llei 35/2006, de 28 de novembre, de l’IRPF i article 95 del reglament de l’IRPF Reial decret 439/2007, de 30 de març. Encara que cert és que aquesta modificació té cert sabor agredolç, ja que de moment només afecta a aquells contribuents que en l’exercici immediat anterior hagin obtingut un volum de rendiments íntegres del treball i d’activitats econòmiques inferior a 15.000 euros. Xifra que a pocs treballadors per compte propi els serà aplicable i hauran de continuar de moment suportant el coeficient actual del 21% de retenció a compte en comptes del 15% previst pel RDL.

Donant continuïtat a modificacions anteriors destinades a la lluita contra el frau fiscal, es modifiquen i condicionen els límits per poder aplicar el règim d’estimació objectiva a aquells que actuen majoritàriament amb consumidors finals. Això hauria d’evitar la circulació de factures falses destinades a minorar fictíciament el resultat comptable de certes societats vinculades mercantils.

Unes altres de les modificacions proposades en l’Avantprojecte de Llei IRPF poden incloure’s en un mateix grup que tenen com a denominador comú contribuents de renda mitjana-alta:

Arrendament de béns immobles destinats a habitatge. La diferenciació que la normativa vigent estableix per determinar les reduccions aplicables a rendiments de capital immobiliari en funció de si l’arrendatari és major a 30 anys, en l’avantprojecte s’equipessin per igual a tots arrendataris i solament permet aplicar a una única reducció del 50%. Art. 23 LIRPF 35/2006 i secció 2º 1ª RD 439/2007.

Rendiments obtinguts de forma notòriament irregular. Amb caràcter general es pretén reduir del 40% actual al 30% de reducció per a rendiments irregulars del treball. Art. 18 LIRPF 35/2006 i art. 11 RD 439/2007.

Eliminació del límit de no subjecció com a rendiment del treball en espècie en el supòsit de lliurament d’accions a treballadors en actiu de l’empresa. Hem de recordar que sota una sèrie de condicions reglamentàriament establertes, en la part que no excedia de 12.000 euros anuals per al conjunt d’accions lliurades per treballador no tenien la condició de rendiments del treball en espècie. Art.42 LIRPF 35/2006 i art. 43 RD 439/2007.

Supressió de l’exempció prevista per als primers 1.500 euros en concepte de dividend, deixant plenament subjectes a tributació la totalitat dels rendiments de cabdal mobiliari percebuts. Art. 7 LIRPF 35/2006.

Supressió dels coeficients d’abatiment existents a través de règims transitoris aplicables per a certes transmissions d’actius adquirits abans de 31 de desembre de 1994. Disposició transitòria 9º LIRPF 35/2006.

S’elimina l’aplicació dels coeficients d’actualització per determinar el guany patrimonial en transmissions d’immobles i corregir així l’efecte inflacionista. Art. 35 LIRPF 35/2006 i art. 40 RD 439/2007.

Equiparació del tractament fiscal de les plusvàlues obtingudes per la venda d’actius financers donant fi a la seva curta aplicació (exercici 2013). Amb la nova proposta, independentment del termini de permanència de l’actiu en el patrimoni del contribuent, les transmissions s’integraran a la base liquidable de l’estalvi. Aspecte que havia estat modificat per a aquest passat exercici 2013 en haver d’integrar aquestes plusvàlues a la base imposable general i, per això, al tipus general. Art. 46 LIRPF 35/2006.

Si bé, les modificacions més mediàtiques i controvertides que han anunciat els principals mitjans de comunicació són:

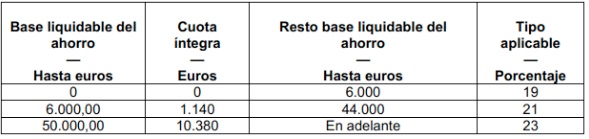

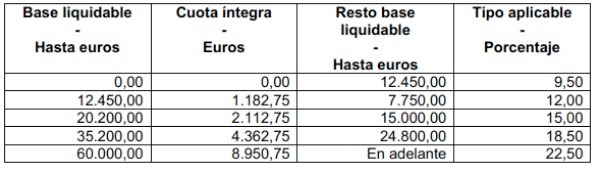

La modificació de la tarifa estatal aplicable a la base liquidable general (reducció de 7 a 5 trams i tipus marginals), la base liquidable de l’estalvi progressivament en els exercicis 2015-2016 i elevació del llindar mínim de tributació en l’IRPF en 12.000 euros.

Les comunitats autònomes segueixen mantenint la competència sobre el 50% de l’Impost, per la qual cosa algunes comunitats com la de Catalunya tindran un IRPF més alt.

Eliminació de la deducció per lloguer d’habitatge, mantenint un règim transitori per a contractes de lloguer d’habitatge mantinguts amb anterioritat a l’exercici 2015. Amb això es busca avançar en la neutralitat i equiparar la situació de l’arrendatari amb l’adquirent de l’habitatge (règim que ja va ser suprimit en exercicis anteriors progressivament).

Limitació de l’exempció de les indemnitzacions per acomiadament obligatòries segons el que es disposa en l’Estatut dels Treballadors a 2.000 euros per cada any de servei prestat (equivalent a un sou de 20.000 euros anuals). Aquest límit és aplicable a les indemnitzacions per acomiadaments o cessaments produïts des del 20 de juny de 2014. A partir d’aquesta quantia, la indemnització queda subjecta i no eximeix a tributació.

Indicar que totes les reformes i punts citats queden sotmesos a un règim transitori i progressiu d’introducció a falta, és clar, de l’aprovació definitiva per part del parlament. Mesures que han estat altament qüestionades tant per experts de l’àmbit de l’assessoria fiscal, economistes, la Comissió Europea, el Fondo Monetari Internacional i, per descomptat, l’oposició. La lluita contra el frau, la progressivitat, el dèficit públic, l’eficàcia fiscal, la falta de creació d’ocupació, són motius pels quals s’han sustentat les constants i actuals crítiques.